インボイス制度とは

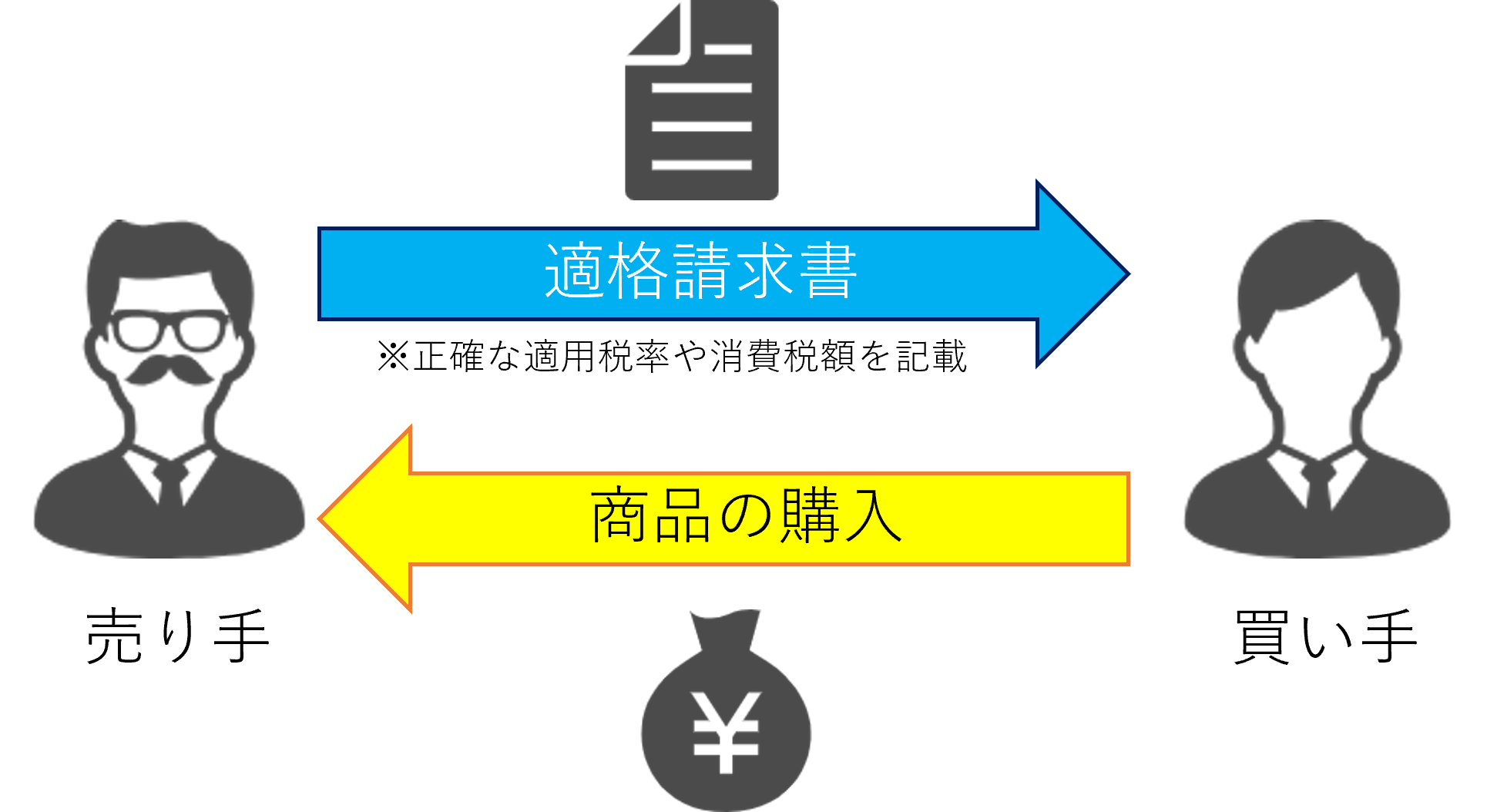

インボイス制度とは、複数税率に対応した消費税の仕入税額控除の方式で、

正式名称は「適格請求書等保存方式」です。

そもそも、インボイスとは「適格請求書」のことを指し、売手が買手に対して、正確な適用税率や消費税額等を

伝えるものです。

インボイス制度の適用によって、売手(登録事業者)は買手である取引相手(課税事業者)から求められたときは、

インボイス(適格請求書)を交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けた

インボイスの保存等が必要となります。

買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され

取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

参考:

国税庁 インボイス制度の概要

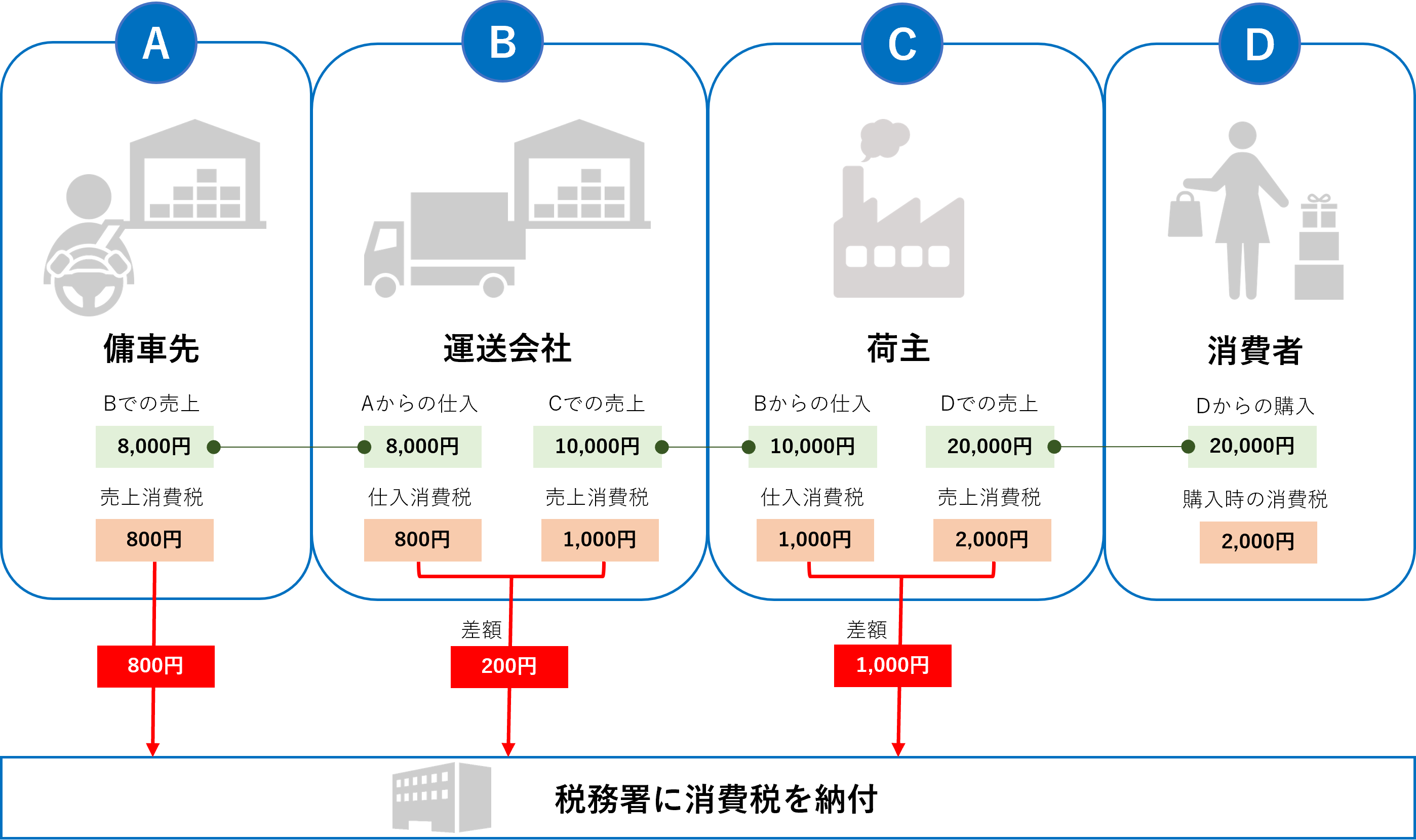

仕入税額控除とは

課税事業者が納税すべき消費税を計算する際に、売上にかかる消費税から仕入れにかかった消費税を

差し引いて計算することによって、消費税の二重課税を解消することができる制度です。

例えば、傭車A→運送会社B→荷主C→消費者Dのルートで荷主Cが製品を作り消費者Dが購入した場合を

考えてみます。

消費者Dが¥2,000の消費税を支払っており、その過程で同額の消費税が納付されています。

運送業におけるインボイス制度の影響

運送会社(売り手)としての影響

荷主が仕入税額控除の適応をうけるためにインボイスの交付を求めてくることが想定されます。

インボイスの交付ができるのは、適格請求書発行事業者のみであるために、登録をしている運送会社にシフト

する可能性があります。インボイスの準備を行っていないと業績に影響があるため、対応が求められるかもしれません。

荷主(買い手)としての影響※傭車を利用する場合

インボイスの保存が求められるので、いくつかの対応が求められるかもしれません。

荷主が仕入税額控除をうけるために、傭車先にインボイスを交付してもらうように調整が必要になります。

この際に傭車先が適格請求書発行事業者でない場合、別の傭車先へのシフトも視野に入れる必要が出てくる

かもしれません。

また、インボイスの保存を行うために従来の管理体制を変更しないとならない場合もあるかもしれません。

インボイス制度における企業の対応

運送会社(売り手)としての影響

免税事業者でいるか課税事業者になるかを検討する必要があります。

免税事業者でいる場合は、上述した通り荷主が仕入税額控除の適応をうけるためにインボイス発行ができる

運送会社へのシフトをする可能性が考えられます。

課税事業者になる場合は、インボイス交付への対応はできますが消費税申告の必要が出てくるので今までと

やり方を変えないといけない場合があります。

さらに、課税事業者になる場合、既に課税事業者である場合も、適格請求書発行事業者になるためには申請を

出さなければなりません。

2023年10月1日から制度が適用されるため、最初から対応するためには2023年9月30日までに申請を行わない

といけないので注意が必要です。

荷主(買い手)としての影響※傭車を利用する場合

荷主が仕入税額控除の適用を受けようとすると、傭車先が適格請求書発行事業者かどうかを確認する

必要があります。また、インボイスの保存が求められるので、追加の業務が発生する可能性があるので対応を

迫られるかもしれません。

まとめ

これまでに述べてきたように、今回のインボイス制度により運送業者は大きく影響を受けると考えられます。

特に荷主が運送会社を変更するリスクがあったり、控除の申請を出しておかないと受けられるはずだった控除を

受けられなかったりする可能性があるので、適格請求書発行事業者登録の申請の検討や取引先が適格請求書

発行事業者どうかの確認を行った方が良いと考えられます。

また、「適格請求書発行事業者」の登録がお済みであれば、取引先の求めにに応じて、仕入税額控除を

受けるための必須項目を備えた「適格請求書」の発行が行えるシステムの導入も検討してください。